抗抑郁药TOP10洗牌!华海、科伦、复星…发力

抗抑郁药是治疗抑郁症的主要方法之一。米内网最新数据显示,2022年中国公立医疗机构终端抗抑郁药销售额超过82亿元,京卫制药拿下“一哥”宝座;产品TOP10草酸艾司西酞普兰片蝉联榜首,阿戈美拉汀片大涨30%;品牌TOP10上榜进口品牌降至2个,6个国产品牌涨逾10%。21个品种已过评,超10亿大品种滑铁卢,3大品种备战第九批集采。

抗抑郁药“一哥”易主!TOP10洗牌,6大品牌涨逾10%

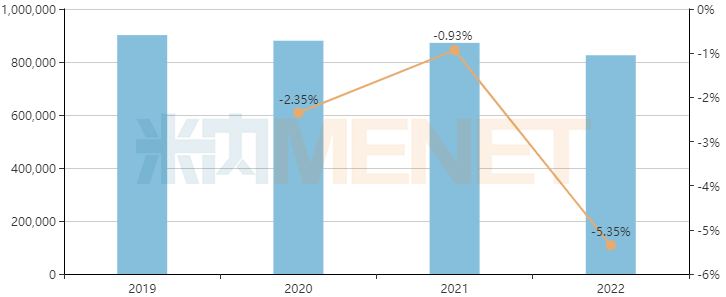

米内网数据显示,抗抑郁药在中国城市公立开云电竞官网登录入口 、县级公立开云电竞官网登录入口 、城市社区中心及乡镇卫生院(简称中国公立医疗机构)终端销售峰值为2019年的90亿元,随后受带量

采购冲击,市场呈现下滑趋势。2022年中国公立医疗机构终端抗抑郁药销售规模超过82亿元,同比下滑5.35%。

中国公立医疗机构终端抗抑郁药销售情况(单位:万元)

来源:米内网中国公立医疗机构药品终端竞争格局

从厂家格局上看,京卫制药、灵北、辉瑞依次位列前三,豪森药业位列第四,华海药业位列第五。值得一提的是,此前国内抗抑郁药市场一直由辉瑞、灵北、礼来3家跨国药企主导,借助集采的“国产替代”机会,京卫制药于2021年排名上升至第三,2022年首次登顶榜首。

2022年中国公立医疗机构终端抗抑郁药TOP5厂家

来源:米内网中国公立医疗机构药品终端竞争格局

抗抑郁药产品TOP10中,草酸艾司西酞普兰片仍然稳坐头把交椅,以超过18亿元的销售额与竞品拉开明显差距;米氮平片、盐酸舍曲林片分别位列第二、第三,销售额均超过8亿元。10个产品中,3个集采品种为负增长,盐酸文拉法辛缓释胶囊大跌32%、盐酸度洛西汀肠溶胶囊大跌25%;7个为正增长,阿戈美拉汀片大涨30%、盐酸米安色林片大涨21%。

2022年中国公立医疗机构终端抗抑郁药产品TOP10

来源:米内网中国公立医疗机构药品终端竞争格局

抗抑郁药品牌TOP10中,京卫制药的草酸艾司西酞普兰片蝉联榜首,销售额超过7亿元;豪森药业的阿戈美拉汀片再次位列第二,灵北的草酸艾司西酞普兰片排名回升至第三位。国产替代进口效果显现,上榜进口品牌由巅峰期的7个降至现在的2个,仅剩下灵北的草酸艾司西酞普兰片、辉瑞的盐酸舍曲林片。6个国产品牌涨逾10%,其中哈三联的米氮平片大涨42.8%、丽珠集团的马来酸氟伏沙明片大涨26.45%。

2022年中国公立医疗机构终端抗抑郁药品牌TOP10

来源:米内网中国公立医疗机构药品终端竞争格局

8款抗抑郁药已集采,20亿明星药抗跌,华海、复星市场飙涨

在国家开展的七批化药集采中,抗抑郁药合计有8个品种被纳入。其中,艾司西酞普兰口服常释剂型、帕罗西汀口服常释剂型为第一批集采品种;氟西汀口服常释剂型、舍曲林口服常释剂型、西酞普兰口服常释剂型为第三批集采品种;第四批、第五批、第八批集采均只有一个抗抑郁药被纳入。

抗抑郁药国家集采情况

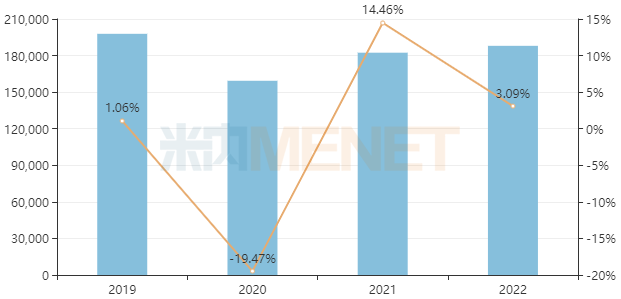

作为首批集采品种,艾司西酞普兰是抗抑郁药市场明星药,自2015年以来已连续八年蝉联“销冠”,在中国公立医疗机构终端销售额连续多年保持两位数增长,销售峰值为2019年的接近20亿元。2019年4+7试点与扩围相继执行,艾司西酞普兰当年销售额略微上升1.06%,2020年销售额大幅下滑19.47%。

令人惊讶的是,艾司西酞普兰很快便扭转了不利局势,2021年、2022年销售额均超过18亿元,分别同比增长14.46%、3.09%。作为中选企业之一,复星

医药子公司湖南洞庭药业的市场份额从2018年的1.85%上升至2022年的13.17%。

中国公立医疗机构终端艾司西酞普兰销售情况(单位:万元)

来源:米内网中国公立医疗机构药品终端竞争格局

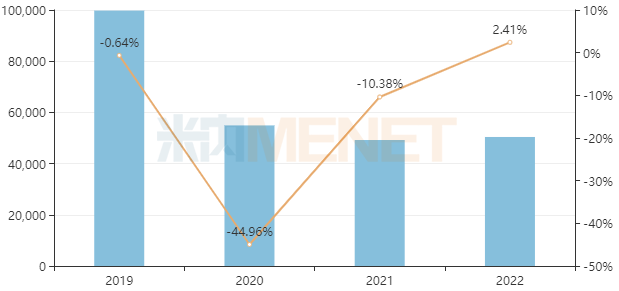

盐酸帕罗西汀片是一种选择性5-羟色胺再摄取抑制剂(SSRIs),2018年在中国公立医疗机构终端销售额首次突破10亿元大关,国内市场仅5家

企业上市在售。受集采降价影响,该品种2019-2021年销售规模分别同比下滑0.64%、44.96%、10.38%,2022年虽然止跌回升,但销售规模仅剩5亿元。

中国公立医疗机构终端盐酸帕罗西汀片销售情况(单位:万元)

来源:米内网中国公立医疗机构药品终端竞争格局

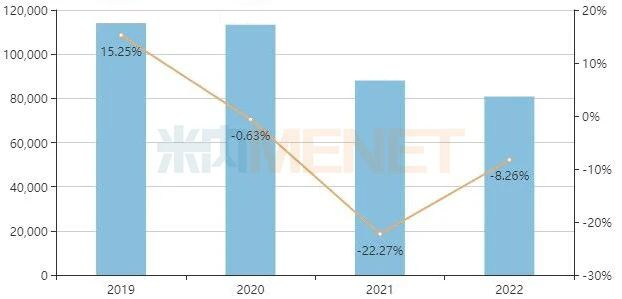

舍曲林、度洛西汀、文拉法辛等3款主流抗抑郁药也已被纳入集采,集采前均已成为10亿级品种,集采后相继进入下滑通道,纷纷跌破10亿元。其中,盐酸舍曲林片是抗抑郁药“五朵金花”之一,原研厂家辉瑞的盐酸舍曲林片市场份额从2019年的73.25%下滑至2022年的52.41%,中标企业华海药业市场份额则由2019年的8.63%上升至2022年的28.61%。

中国公立医疗机构终端盐酸舍曲林片销售情况(单位:万元)

来源:米内网中国公立医疗机构药品终端竞争格局

21个品种过评,3大品种备战第九批集采

截至目前,抗抑郁药已有21个品种通过或视同通过一致性评价。其中,复星医药(含重庆药友、洞庭药业)以5个过评品种领跑,华海药业有4个品种过评,科伦药业、北京福元医药、康弘药业、上药中西等4家企业各有3个品种过评。

抗抑郁药过评情况

5个品种过评企业达5家及以上,草酸艾司西酞普兰片过评企业多达13家,盐酸度洛西汀肠溶胶囊有11家企业过评,氢溴酸伏硫西汀片有8家企业过评,盐酸文拉法辛缓释胶囊、盐酸帕罗西汀片分别6家、5家企业过评。其中,仅氢溴酸伏硫西汀片尚未被纳入集采。

6个品种为独家过评,包括科伦药业的氢溴酸西酞普兰胶囊、复星医药的盐酸阿米替林片、上药中西的盐酸度洛西汀肠溶片、丽珠集团的马来酸氟伏沙明片、国药现代的盐酸米那普仑片、豪森药业的阿戈美拉汀片。

值得关注的是,3个品种已满足5家及以上的竞争条件,包括氢溴酸伏硫西汀片、盐酸帕罗西汀肠溶缓释片、盐酸安非他酮缓释片,后续有望被纳入第九批集采。

氢溴酸伏硫西汀片原为第八批拟集采品种,后在正式目录中被剔除。该产品原研药于2017年获批进入中国,目前尚未进入国家医保目录。米内网数据显示,近年来伏硫西汀在中国公立医疗机构终端市场持续扩容,2021年销售额突破1亿元,同比增长92.50%,2022年再创新高,同比增长13.61%。

中国公立医疗机构终端伏硫西汀销售情况(单位:万元)

来源:米内网中国公立医疗机构药品终端竞争格局

目前,氢溴酸伏硫西汀片已有8家企业过评,包括正大天晴、豪森药业、石药集团、倍特药业、扬子江药业等。此外,盐酸帕罗西汀肠溶缓释片、盐酸安非他酮缓释片均已有4家企业过评,原研厂家均为葛兰素史克。

数据来源:米内网数据库

注:米内网《中国公立医疗机构

药品终端竞争格局》,统计范围是:中国城市公立

开云电竞官网登录入口、县级公立开云电竞官网登录入口 、城市社区中心以及乡镇卫生院,不含民营开云电竞官网登录入口 、私人诊所、村卫生室;上述销售额以产品在终端的平均零售价计算。

【版权声明】秉承互联网开放、包容的精神,开云电竞入口 欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源开云电竞入口 ;同时,我们倡导尊重与保护知识产权,如发现本站文章存在版权问题,烦请将版权疑问、授权证明、版权证明、联系方式等,发邮件至pharmnet@netsun.com,我们将第一时间核实、处理。

- 相关报道

-

- 抗抑郁药TOP20,独家产品暴涨556%!(2023-03-23)

- 抗抑郁药TOP10大洗牌 绿叶1类新药亮眼(2022-10-28)

- 抗抑郁药TOP10出炉!18亿大品种领跑 国产品牌崛起(2022-06-09)

- 入局10亿美元抗抑郁药市场! 豪森氢溴酸伏硫西汀片获批上市(2022-05-17)

- 抗抑郁药TOP10大洗牌!“铁三角”被打破 绿叶、人福等新品来袭(2021-10-18)

- 抗抑郁药TOP10排位生变!两大超10亿产品“领军”(2021-06-07)

- 灵北抗抑郁药再遇危机?扬子江等6家抢首仿(2020-11-16)

- 信立泰首仿来袭 GSK抗抑郁药独占市场有望终结(2020-08-14)

- 灵北抗抑郁药遇危机?正大天晴、扬子江、倍特抢首仿(2020-07-27)